Resumen del estudio «Las finanzas éticas y sostenibles en Europa» a cargo de la Fundación Finanzas Éticas (Banca Etica)

Han pasado diez años desde que estallara la última crisis financiera mundial. En este periodo, los Estados europeos han gastado unos 750.000 millones de euros en rescatar de la quiebra a decenas de bancos en dificultades, comenzando por aquellos que habían invertido en los tristemente célebres créditos subprime. No obstante, no ha sido necesario gastar ni siquiera un céntimo en rescatar a cualquiera de los 23 bancos éticos y sostenibles presentes en Europa. Porque estos bancos, que conceden créditos para el desarrollo de la economía real e invierten en base a criterios sociales y ambientales precisos, han demostrado ser especialmente resistentes a la crisis.

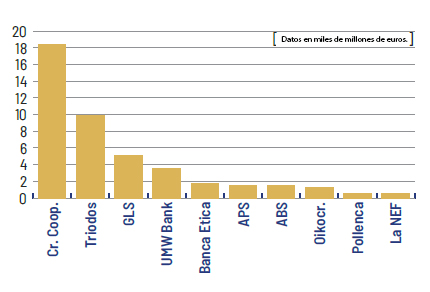

Las razones de esta resistencia se analizan en el segundo Informe sobre las finanzas éticas y sostenibles de Europa, elaborado gracias a la cooperación de la fundación española Finanzas Éticas y la fundación italiana Finanza Etica, ambas pertenecientes a la red de Banca Popolare Etica. El Informe compara la estructura, el crecimiento y el rendimiento de los bancos éticos con el de los 15 bancos de relevancia global que tienen sede en Europa.

Estos son los resultados principales:

Rendimientos

En los últimos diez años (2007-2017), los bancos éticos y sostenibles han rendido más del triple que los bancos tradicionales, con una rentabilidad media anual del 3,98% frente al 1,23% (en términos de rentabilidad de los recursos propios). En efecto, hasta el 2006/2007 los bancos tradicionales pudieron disfrutar de beneficios inflados por la especulación y el endeudamiento, pero después terminó la fiesta y han salido premiados quienes, como los bancos éticos, no se dejaron tentar nunca por la carrera de los bonos exóticos con promesas de ganancias extraordinarias. Por expresarlo con una metáfora, los bancos tradicionales vencieron la carrera de 100 metros pero los bancos éticos siguen ganando el maratón. Por otro lado, la mayor parte del común de las personas ahorradoras es maratoniana y desea conservar el valor de sus ahorros en el tiempo, no son velocistas.

Crecimiento

Con la crisis, el crecimiento de los colosos bancarios europeos ha cesado o en cualquier caso se ha ralentizado mucho, mientras que los activos, depósitos, préstamos y el patrimonio neto de los bancos éticos y sostenibles aumentan en un porcentaje cercano al 10% anual. Solo por dar un ejemplo, de 2007 a 2017, los activos (y por lo tanto el total de las inversiones, los créditos y la liquidez) de los bancos éticos han crecido una media del 9,66% al año, frente al -1% anual de los bancos tradicionales.

Apoyo a la economía real

En los últimos diez años, la diferencia estructural entre los bancos éticos y los bancos tradicionales ha permanecido constante. Nos encontramos frente a dos tipos de banco profundamente diferentes: los éticos estructuran sus bancos de modo clásico, reuniendo depósitos y concediendo préstamos, mientras que los tradicionales se dedican mucho más a otras actividades (inversiones en títulos, servicios financieros, etc.). En 2017, la concesión de créditos representaba una media de casi el 77% de la actividad total de los bancos éticos y sostenibles, pero solo el 40,52% en el caso de los grandes bancos tradicionales.

Fondos de inversión socialmente responsables

La segunda parte del informe analiza los números de los fondos socialmente responsables: aquellos que invierten en acciones y obligaciones de empresas que cotizan en bolsa, o en títulos de deuda soberana, seleccionados en base a una serie de criterios ambientales y sociales. En este subconjunto del vasto mundo de las finanzas éticas y sostenibles, los números también están en continuo crecimiento.

En Europa, el patrimonio invertido en fondos éticos «best in class» o «mejores en cada industria» (aquellos que adoptan los criterios más rigurosos) ha subido una media del 9% anual entre 2015 y 2017, rozando los 600.000 millones de euros. El accionariado activo también está cada vez más difundido, con un número creciente de accionistas que participan en las asambleas de las empresas en las que invierten para solicitar información detallada y proponer mejoras en las estrategias de desarrollo empresarial en temas como medio ambiente o derechos laborales.

Desinversión de los combustibles fósiles

En la cuarta parte del informe se profundiza en un aspecto de las inversiones responsables que se está volviendo cada vez más crucial: la venta de títulos de empresas del sector de combustibles fósiles (carbón, petróleo, gas) que aceleran el cambio climático con sus emisiones de gases invernadero. Ya son más de 1.000 a nivel mundial los bancos, fundaciones, órdenes religiosas, universidades, ayuntamientos, seguros y fondos de pensiones que se han desembarazado de diferentes maneras de sus inversiones en combustibles fósiles, por un total de casi 7,2 billones de dólares. Una cifra enorme, casi igual al 40% del producto interior bruto europeo. Aunque el movimiento Fossil Free (Cero Fósiles) cada vez cuenta con más adhesiones y compromisos de desinversión, aún existen fondos que se definen como «éticos» que se obstinan en invertir en las formas más sucias y peligrosas de petróleo, como la arena bituminosa o el petróleo de esquisto.

El informe identifica algunos instrumentos que los clientes – sean personas u organizaciones – pueden usar para verificar el compromiso real de los bancos o las sociedades financieras que les proponen inversiones en fondos éticos.

La normativa y las propuestas

Si bien los bancos éticos son estructuralmente distintos de los bancos tradicionales han demostrado, también, ser más resistentes a la crisis. Ahora, es urgente aprobar normativas a nivel nacional y europeo que reconozcan y premien esta diferencia. Los progresos realizados en este frente se documentan en la tercera parte del informe, que analiza cómo ha cambiado el sistema financiero en los diez años posteriores al estallido de la crisis, cuánto pesan todavía los grupos de presión de las finanzas en las decisiones políticas y cuántas oportunidades de reforma se han perdido por el camino en los últimos años, con el regreso de unos preocupantes aires de restauración a ambos lados del Atlántico.

En particular, el movimiento de las finanzas éticas desea ver mayor coraje por parte de la Comisión Europea, que está trabajando en la introducción de una definición universalmente aceptada de las inversiones responsables en Europa (taxonomía). Hasta ahora, la Comisión Europea parece querer concentrarse solo en los aspectos ambientales, dejando en un segundo plano los criterios sociales. Un error de perspectiva que Banca Etica, junto a la GABV (Alianza Global por una Banca con Valores) y FEBEA (Federación Europea de Bancos Éticos y Alternativos) está intentando hacer modificar mediante la presentación de enmiendas al proyecto de reforma.

Todas las cifras del informe sobre las finanzas éticas de Europa

- El informe compara los resultados de 23 bancos éticos y sostenibles con los de 15 bancos de relevancia sistémica de Europa (=demasiado grandes para caer).

- Los bancos éticos tienen una rentabilidad media (ROE=rentabilidad de los recursos propios) del 3,98% frente al 1,23% de los bancos tradicionales.

- Los bancos éticos financian la economía real, por eso el porcentaje de los créditos concedidos sobre los activos totales es del 77%. En el caso de los bancos demasiado grandes para caer, el porcentaje apenas llega al 40,5%.

- Los activos totales de los bancos éticos han crecido una media del +10% anual entre 2007 y 2017, mientras que en el caso de los tradicionales ha sido un –1% anual.

- Entre 2007 y 2017, los bancos éticos han tenido un crecimiento medio anual de préstamos del +11%. Los bancos tradicionales se han quedado en el +0,94%

- Entre 2007 y 2017, los bancos éticos han tenido un crecimiento medio anual de depósitos del +11%. Los bancos tradicionales se han quedado en el +2%

- El patrimonio neto de los bancos éticos europeos ha crecido una media anual del +10% en diez años, frente al +4% de los bancos tradicionales.

- En Europa, el patrimonio invertido en fondos éticos «best in class» o «mejores en cada industria» (aquellos que adoptan los criterios más rigurosos) entre 2015 y 2017 ha subido una media del 9% al año, rozando los 600.000 millones de euros.

Lee el resumen del informe en italiano

Lee el informe íntegro en italiano

Lee el informe íntegro en inglés

_________________________________________________________________

Els bancs ètics rendeixen tres vegades més que els tradicionals

Resum de l’estudi «Les finances ètiques i sostenibles a Europa» a càrrec de la Fundació Finances Ètiques (Fiare Banca Etica)

Han passat deu anys des que esclatés l’última gran crisi financera mundial. En aquest període, els estats europeus han gastat uns 750.000 milions d’euros en rescatar de la fallida a desenes de bancs en dificultats, començant per aquells que havien invertit en els, tristament cèlebres, crèdits subprime. Contràriament, no ha estat necessari gastar ni un cèntim en rescatar a qualsevol dels 23 bancs ètics i sostenibles presents a Europa. Perquè aquests bancs, que concedeixen crèdits pel desenvolupament de l’economia real i inverteixen d’acord amb criteris socials i ambientals precisos, han demostrat ser especialment resistents a la crisi.

Les raons d’aquesta resistència s’analitzen en el segon Informe sobre les Finances Ètiques i Sostenibles a Europa, elaborat gràcies a la cooperació de la fundació espanyola Finances Ètiques i la fundació italiana Finanza Etica, ambdues pertanyents a la xarxa de Banca Popolare Etica. L’informe compara l’estructura, el creixement i el rendiment dels bancs ètics amb els de 15 bancs de rellevància global que tenen seu a Europa.

Aquests són els principals resultats:

Rendiments

En els últims deu anys (2007-2017), els bancs ètics i sostenibles han rendit més del triple que els bancs tradicionals, amb una rendibilitat mitjana anual del 3,98% davant l’1,23% (en termes de rendibilitat dels recursos propis). En efecte, fins al 2006/2007 els bancs tradicionals van gaudir de beneficis inflats per l’especulació i l’endeutament, però després va acabar la festa i han sortit premiats qui, com els bancs ètics, no s’han deixat temptar mai per la carrera dels bons exòtics amb promeses de guanys extraordinaris. Per expressar-ho amb una metàfora, els bancs tradicionals van guanyar la carrera dels 100 metres però els bancs ètics segueixen guanyant la marató. Per altra banda, la majoria de persones estalviadores són maratonianes i desitgen conservar el valor dels seus estalvis en el temps, no són velocistes.

Creixement

Amb la crisi, el creixement dels colossos bancaris europeus ha cessat o, en qualsevol cas, s’ha reduït molt, mentre que els actius, dipòsits, préstecs i el patrimoni net dels bancs ètics i sostenibles augmenten en un percentatge proper al 10% anual. Com a exemple, de 2007 a 2017, els actius (i, per tant, el total de les inversions, els crèdits i la liquiditat) dels bancs ètics han crescut una mitjana del 9,66% a l’any, davant del -1% anual dels bancs tradicionals.

Suport a l’economia real

En els últims deu anys, la diferència estructural entre els bancs ètics i els bancs tradicionals s’ha mantingut constant. Ens trobem davant de dues tipologies de banc profundament diferents: els ètics estructuren els seus bancs d’una manera més clàssica, reunint dipòsits i concedint préstecs, mentre que els tradicionals es dediquen més a altres activitats (inversió en títols, serveis financers, etc.). El 2017, la concessió de crèdits representava una mitjana de gairebé el 77% de l’activitat total dels bancs ètics i sostenibles, però només el 40,52% en el cas dels grans bancs tradicionals.

Fons d’inversió socialment responsables

La segona part de l’informe analitza les xifres dels fons socialment responsables: aquells que inverteixen en accions i obligacions d’empreses que cotitzen en borsa, o en títols de deute sobirà, seleccionats a partir d’una sèrie de criteris ambientals i socials. En aquest subconjunt del vast món de les finances ètiques i sostenibles, les xifres també estan en continuo creixement.

A Europa, el patrimoni invertit en fons ètics «best in class» o «millors a cada indústria» (aquells que adopten els criteris més rigorosos) han pujat una mitjana del 9% anual entre 2015 i 2017, fregant els 600.000 milions d’euros. L’accionariat actiu també està cada vegada més difós, amb un nombre creixent d’accionistes que participen en les assemblees de les empreses en què inverteixen per sol•licitar informació detallada i proposar millores en les estratègies del desenvolupament empresarial en temes com el medi ambient o els drets laborals.

Desinversió dels combustibles fòssils

En la quarta part de l’informe, s’aprofundeix en un aspecte de les inversions responsables que s’està tornant cada vegada més crucial: la venda de títols d’empreses del sector dels combustibles fòssils (carbó, petroli, gas) que accelera el canvi climàtic amb les seves emissions de gas hivernacle. Ja són més de 1.000, a escala mundial, els bancs, fundacions, ordes religiosos, universitats, ajuntaments, asseguradores i fons de pensions que s’han desfet de diferents maneres de les seves inversions en combustibles fòssils, per un total de quasi 7,2 bilions de dòlars. Una xifra enorme, gairebé igual al 40% del producte interior brut europeu. Encara que el moviment Fossil Free (Zero Fòssils) cada vegada té més adhesions i compromisos de desinversió, encara existeixen fons que es defineixen com a «ètics» que s’obstinen a invertir en les formes més brutes i perilloses de petroli, com la sorra bituminosa o el petroli d’esquist.

L’informe identifica alguns instruments que els clients, siguin persones o organitzacions, poden utilitzar per verificar el compromís real dels bancs o les societats financeres que els proposin inversions en fons ètics.

La normativa i les propostes

Si bé els bancs ètics són estructuralment diferents dels bancs tradicionals han demostrat, també, ser més resistents a la crisi. Ara, és urgent aprovar normatives d’àmbit nacional i europeu que reconeguin i premiïn aquesta diferència. Els progressos realitzats en aquest front es documenten en la tercera part de l’informe, que analitza com ha canviat el sistema financer els últims deu anys posteriors a l’esclat de la crisi, quant pesen encara els grups de pressió de les finances en les decisions polítiques i quantes oportunitats de reforma s’han perdut pel camí els últims anys, amb la tornada de preocupants aires de regressió i conservadorisme a ambdós costats de l’Atlàntic.

En particular, el moviment de les finances ètiques desitja veure un major coratge per part de la Comissió Europea, que està treballant en la introducció d’una definició universalment acceptada de les inversions responsables a Europa (taxonomia). Fins ara, la Comissió Europea sembla voler concentrar-se només en els aspectes ambientals, deixant fora de l’equació els criteris socials. Un error de perspectiva que Banca Etica, juntament amb la GABV (Aliança Global per una Banca amb Valors) i FEBEA (Federació Europea de Bancs Ètics i Alternatius) està intentant fer modificar mitjançant la presentació d’esmenes al projecte de reforma.

Totes les xifres de l’informe sobre les finances ètiques a Europa

- L’informe compara els resultats de 23 bancs ètics i sostenibles amb els de 15 bancs tradicionals de rellevància sistèmica d’Europa (massa grans per fer fallida).

- Els bancs ètics tenen una rendibilitat mitjana (ROE=rendibilitat dels recursos propis) del 3’98% davant del 1’23% dels bancs tradicionals.

- Els bancs ètics financen l’economia real, per això el percentatge dels crèdits concedits sobre els actius totals és del 77%. En el cas dels bancs tradicionals, massa grans per fer fallida, el percentatge ronda el 40’5%.

- Els actius totals dels bancs ètics han crescut una mitjana del +10% anual entre 2007 i 2017, mentre que en el cas dels bancs tradicionals ha estat un -1% anual.

- Entre 2007 i 2017, els bancs ètics han tingut un creixement mitjà anual de préstecs de l’+11%. Els bancs tradicionals s’han quedat en el +0’94%.

- Entre 2007 i 2017, els bancs ètics han tingut un creixement mitjà anual de dipòsits de l’+11%. Els bancs tradicionals s’han quedat en el +2%.

- El patrimoni net dels bancs ètics europeus ha crescut una mitjana anual del +10% en deu anys, davant del +4% dels bancs tradicionals.

- A Europa, el patrimoni invertit en fons ètics «best in class» o «millors a cada indústria» (aquells que adopten els criteris més rigorosos) entre 2015 i 2017 han augmentat una mitjana del 9% a l’any, fregant els 600.000 milions d’euros.

2025-2028ko Plan Estrategikoa, eragin handiagoko finantza etikoak lortzeko

17.03.2025

Arrakala eta desberdintasuna: emakumeen presentzia enpresa-munduan

08.03.2025

App berria: Aurrerapauso bat Banka Mugikorrean

17.02.2025

Finantza etikoak, itxaropen izpi bat.

29.01.2025

2024ko balantzea eginez: Hamarkada bateko inpaktua Espainian

17.01.2025

Babestu zure txartelak online eta offline erosketak egitean

29.11.2024